Nad bankami zbierają się ciemne chmury. A frankowicze mogą świętować

Z tego artykułu dowiesz się:

Jakie działania podejmuje Sąd Najwyższy

Na jakie rozwiązania od banków będą mogli liczyć frankowicze

Jaka jest propozycja rozwiązania problemów z kredytami we frankach

Frankowicze coraz bliżej sukcesu. Kluczowy wyrok Sądu Najwyższego

Frankowicze to najbardziej poszkodowani kredytobiorcy ostatnich lat. Korzystne zobowiązania wzrosły na przestrzeni lat o kilkadziesiąt procent, podobnie jak wysokości rat. Skala problemu jest ogromna - w bankach figuruje 415 tys. aktywnych kredytów mieszkaniowych we frankach. Łączna wartość zobowiązań przekracza 95 mld zł.

Utrapieniem frankowiczów jest także brak jednolitej linii orzeczniczej w sprawie kredytów. Dziennik Gazeta Prawna donosi, że Izba Cywilna Sądu Najwyższego pochyli się nad pytaniami I prezes dotyczącymi frankowych zobowiązań już 25 marca 2021 r.

Grupa ekspertów ma ustalić, czy dopuszczalny jest kredyt w złotówkach, ale z oprocentowaniem waluty, jak należy rozliczać wzajemne roszczenia klientów i banków oraz od kiedy rozpoczyna się przedawnienie roszczeń banków. Zatem rozstrzygnięcie niejasnych zasad to moment, na który czekają nie tylko frankowicze, lecz także instytucje udzielające kredytów.

Frankowicze o krok od porozumienia z bankami

Jednak dość bliski termin posiedzenia Izby Cywilnej SN może stanowić pewne utrudnienie dla banków. Instytucje mają bowiem niewiele czasu na dopracowanie szczegółów ugody, którą zawrą z frankowiczami. O tym, czy banki wdrożą porozumienie zadecydują jego organy statutowe w trakcie walnych zgromadzeń. Chcąc zdążyć przed decyzją sądu, muszą zorganizować spotkania w przeciągu najbliższych dwóch, maksymalnie trzech tygodni.

Skąd ten pośpiech? Banki powinny zintensyfikować prace nad ugodami, jeśli chcą, aby ostateczny kształt porozumień miał wpływ na orzeczenie SN. A stawka jest ogromna - ewentualne opracowanie kontraktów może bowiem posłużyć jako przekonujący argument dla sądu, dzięki któremu banki unikną przegrywania procesów wytaczanych przez frankowiczów. Portal gazeta.pl donosi, że w samym 2020 r. do Sądu Okręgowego w Warszawie trafiło ponad 17,6 tys. spraw w sprawie kredytów we frankach.

Jaki kształt może przybrać umowa na linii banki-frankowicze? Dość prostą propozycję zaprezentował Jacek Jastrzębski, szef Komisji Nadzoru Finansowego. Jego koncepcja bazuje na dopracowaniu ogólnych warunków umów.

W grudniu 2020 r. Jastrzębski zarekomendował, aby przewalutować kredyty frankowiczów tak, jakby od początku były zaciągnięte w złotówkach. Takie rozwiązanie prowadzi do dwóch skutków o odmiennym charakterze. W praktyce oznacza to bowiem zmniejszenie kwoty zaległej do spłaty, na co liczą frankowicze. Jednak druga strona medalu jest mniej korzystna - konstrukcja zaproponowana przez szefa KNF skutkowałaby przejściem na wyższe oprocentowanie.

Jednak ostatecznie frankowicze wyszliby z wieloletniego impasu zwycięsko. Różnica między LIBOR (podstawa naliczania odsetek w kredytach frankowych) a WIBOR (kredyty złotówkowe) wynosi 1 pkt. proc. Po ugodzie frankowicze płaciliby w większości przypadków ratę niższą.

Z punktu widzenia banków najważniejszy jest jednak fakt, aby ugoda zawierana z frankowiczem miała charakter ostateczny. Instytucjom zależy zatem na stemplu nadzoru i Urzędu Ochrony Konkurencji i Konsumentów. Jednak takie rozwiązanie wiąże się z koniecznością potwierdzenia, że ugody byłyby zawierane taśmowo w sądzie arbitrażowym działającym przy nadzorze. To z kolei zdecydowanie zwiększyłoby liczbę spraw frankowych, nad którymi musiałby pochylić się polski wymiar sprawiedliwości.

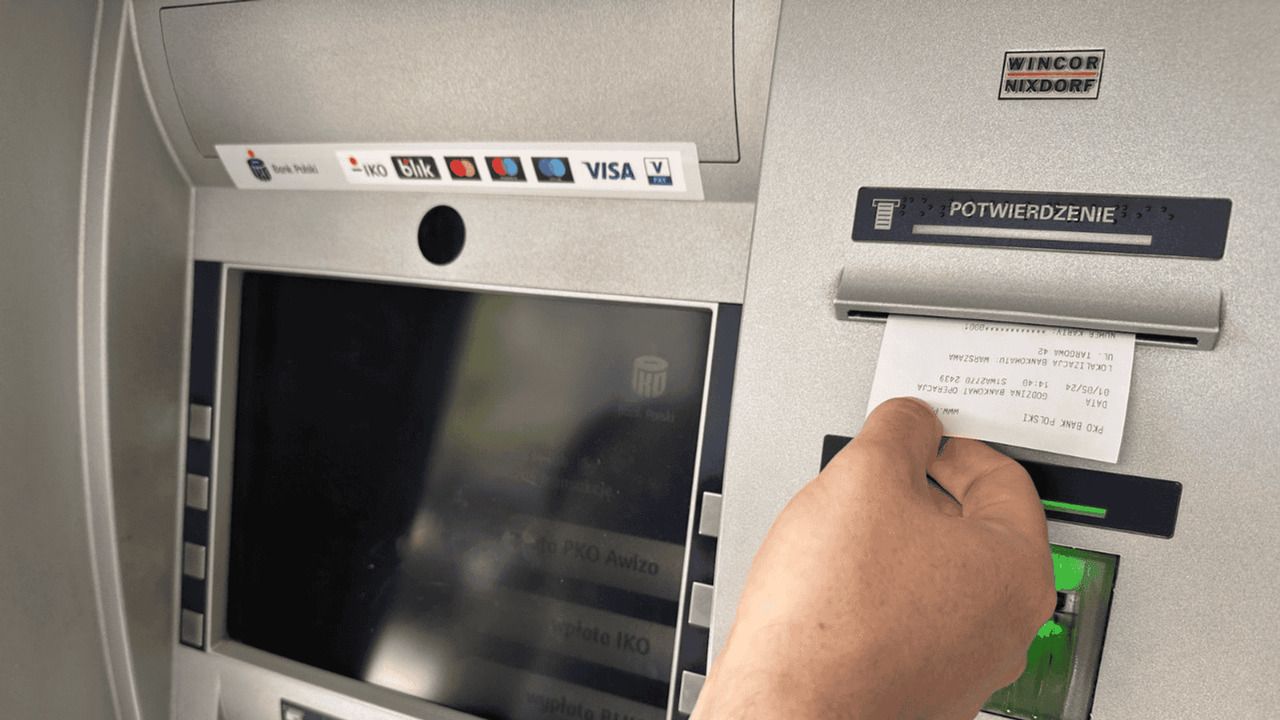

Mimo tych wszystkich trudności są już frankowicze, którzy zawarli ugody z bankami. O pierwszej ugodzie poinformował w ubiegłym tygodniu PKO BP. Dziennik Gazeta Prawna nieoficjalnie ustalił, że sprawa dotyczyła stosunkowo niewielkiego kredytu zawartego w czasie, gdy złoty szybko zyskiwał na wartości względem franka. Pilotaże kolejnych kilkudziesięciu porozumień są w toku.