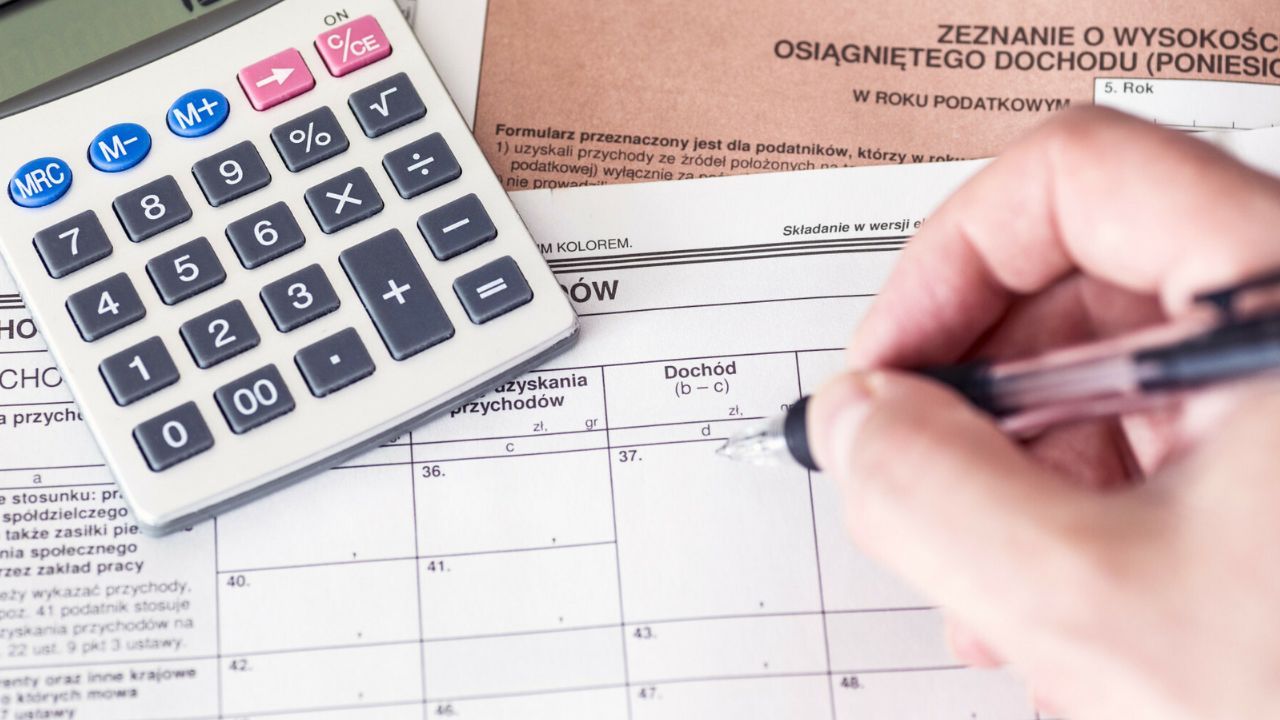

Ustawa o CIT – podstawowe informacje

Kto jest podatnikiem podatku dochodowego od osób prawnych?

Zgodnie z ustawą o CIT podatnikami są:

osoby prawne,

spółki kapitałowe w organizacji,

jednostki organizacyjne nieposiadające osobowości prawnej, z wyjątkiem przedsiębiorstw w spadku i spółek niemających osobowości prawnej,

spółki komandytowo-akcyjne mające siedzibę lub zarząd na terytorium Polski,

spółki nieposiadające osobowości prawnej mające siedzibę lub zarząd w innym państwie, jeżeli zgodnie z obowiązującymi przepisami prawa podatkowego tego państwa są traktowane jako osoby prawne oraz podlegają w tym państwie opodatkowaniu od całości swoich dochodów niezależnie od miejsca ich uzyskania,

podatkowe grupy kapitałowe, czyli grupy składające się co najmniej z dwóch spółek prawa handlowego, które posiadają osobowość prawną oraz pozostają w związkach kapitałowych.

Niektóre podmioty, mimo iż zaliczają się do wymienionych powyżej, są zwolnione z opłacania podatku CIT i składania zeznań podatkowych. Są to między innymi:

Skarb Państwa,

NBP,

jednostki budżetowe,

Narodowy Fundusz Ochrony Środowiska i Gospodarki Wodnej,

przedsiębiorstwa międzynarodowe i inne jednostki gospodarcze utworzone przez organ administracji państwowej wspólnie z innymi państwami na podstawie porozumienia lub umowy,

jednostki samorządu terytorialnego w zakresie dochodów określonych w przepisach ustawy o dochodach jednostek samorządu terytorialnego,

fundusze emerytalne utworzone na podstawie przepisów o organizacji i funkcjonowaniu funduszy emerytalnych,

NFZ,

Bankowy Fundusz Gwarancyjny,

jednostki dozoru technicznego.

Co opodatkowuje się poprzez CIT?

Przedmiotem opodatkowania jest dochód stanowiący sumę dochodu osiągniętego z zysków kapitałowych oraz dochodu osiągniętego z innych źródeł przychodów. Jako dochód uznaje się nadwyżkę sumy przychodów nad kosztami poniesionymi do ich uzyskania, osiągniętą w danych roku podatkowym. Jeśli zdarzy się sytuacja, że koszty przewyższają przychody, wówczas pojawia się strata.

Także w tym przypadku istnieją wyjątki zapisane w ustawie, które zwalniają od podatku dochodowego, m.in.:

dochody z tytułu sprzedaży całości lub części nieruchomości lub udziału w nieruchomości, wchodzącej w skład gospodarstwa rolnego; zwolnienie nie dotyczy dochodu uzyskanego ze sprzedaży, jeżeli sprzedaż ta następuje przed upływem pięciu lat, licząc od końca roku kalendarzowego, w którym nastąpiło nabycie całości lub części zbywanej nieruchomości lub udziału w nieruchomości,

działalności organizacji pracodawców i partii politycznych, w części przeznaczonej na cele statutowe, z wyłączeniem działalności gospodarczej,

dochody z tytułu prowadzenia szkół, w części przeznaczonej na cele szkoły,

dochody kół gospodyń wiejskich, w części przeznaczonej na cele statutowe,

dochody organizacji pożytku publicznego, w części przeznaczonej na cele statutowe,

dochody kościelnych osób prawnych.

Strata a podatek dochodowy

Zgodnie z zapisem w ustawie o CIT, jeżeli w danym roku podmiot poniósł stratę poprzez prowadzenie działalności, istnieje możliwość obniżenia dochodu o kwotę tej straty na dwa sposoby:

poprzez obniżenie dochodu w ciągu najbliższych pięciu lat podatkowych, jednakże wysokość odliczenia w jednym z tych lat nie może być wyższa niż 50% kwoty tej straty.

poprzez jednorazowe obniżenie dochodu w ciągu najbliższych pięciu latach podatkowych o kwotę nieprzekraczającą 5.000.000 zł, a nieodliczona kwota podlega rozliczeniu w pozostałych latach tego pięcioletniego okresu, jednakże wysokość odliczenia w jednym z tych lat nie może być wyższa niż 50% kwoty tej straty.

Jak obliczyć podatek CIT?

Do obliczenia podatku CIT przede wszystkim niezbędna jest informacja o podstawie opodatkowania, czyli osiągniętym przez osobę prawną dochodzie, pomniejszonym o koszty jego uzyskania w danym roku podatkowym. Zgodnie z ustawą o CIT wyróżnia się dwie stawki podatku dochodowego od osób prawnych:

19% podstawy opodatkowania,

9% podstawy opodatkowania od przychodów innych niż z zysków kapitałowych w przypadku podatników, u których osiągnięte w roku podatkowym przychody nie przekroczyły równowartości 1 200 000 euro.