Podatek od darowizny 2023. Kto i kiedy musi go zapłacić, a kto może go uniknąć

W tym roku więcej osób uniknie obowiązku zapłaty podatku od darowizny. Wszystko dlatego, że obowiązują nowe stawki kwoty wolnej od podatku i wyższe progi podatkowe. Podniesiono je w przypadku I grupy podatkowej do kwoty 10434 zł, II grupy – 7878 zł, i III – 5308 zł. Wyjątek w obowiązkach podatkowych tyczy się osób najbliższych.

Grupy podatkowe

W Polsce wysokość podatku ustala się na podstawie przynależności nabywcy do danej grupy podatkowej. Ich skład wygląda następująco:

- I grupa – małżonek, wstępni (rodzice, dziadkowie, pradziadkowie), zstępni (dzieci, wnuki, prawnuki), pasierb, ojczym, macocha, rodzeństwo, teściowie, zięć, synowa,

- II grupa – zstępni rodzeństwa (np. dzieci siostry, wnuki brata), rodzeństwo rodziców (np. ciotki, wujowie), zstępni i małżonkowie pasierbów, małżonkowie rodzeństwa i rodzeństwo małżonków, małżonkowie rodzeństwa małżonków, małżonkowie innych zstępnych (np. mąż wnuczki),

- III grupa podatkowa – pozostali nabywcy.

Podatkowi nie podlega darowizna, która nie przekracza kwoty wolnej wynoszącej w przypadku grupy I – 10434 zł, II – 7878 zł i III – 5308 zł. Obowiązek podatkowy ciąży na osobie obdarowanej i pojawia się wtedy, gdy wartość darowizny jest wyższa od którejś z wymienionych kwot. Należy mieć na uwadze, że przy obliczaniu kwoty wolnej sumuje się wszystkie darowizny otrzymane od jednej osoby w ciągu 5 lat poprzedzających rok otrzymania ostatniej darowizny.

Co do zasady, obowiązek podatkowy powstaje w chwili powołania się przez podatnika na fakt nabycia, złożenia przez darczyńcę oświadczenia w formie aktu notarialnego, przekazania darowizny obdarowanemu w razie zawarcia umowy bez zachowania formy aktu notarialnego lub sporządzenia pisma. W przypadku, gdy umowę darowizny zawarto u notariusza, to u niego zostaje zapłacony podatek lub stosuje on zwolnienie z tego obowiązku.

Na załatwienie spraw związanych z opłaceniem podatku obdarowany ma miesiąc, licząc od momentu powstania obowiązku podatkowego. Po dokonaniu formalności ze skarbówką, w ciągu miesiąca powinna przyjść decyzja o wysokości podatku i urzędzie skarbowym, w którym należy dokonać opłaty. Jest na to 14 dni od otrzymania tych informacji.

Wyjątek dotyczy najbliższych

Jeśli otrzymałeś spadek, darowiznę lub nabyłeś własność rzeczy i inne prawa majątkowe od najbliższej rodziny, jesteś całkowicie zwolniony z obowiązku podatkowego. Tyczy się to małżonka, zstępnych: dzieci, wnuków, prawnuków, wstępnych: rodziców, dziadków i pradziadków, rodzeństwa, ojczyma, macochy oraz pasierbów.

Aby skorzystać ze zwolnienia, trzeba złożyć do urzędu skarbowego formularz SD-Z2 lub wysłać go w formie elektronicznej w usłudze e-Deklaracje. Należy to zrobić w ciągu sześciu miesięcy – przegapienie terminu będzie skutkować koniecznością zapłaty podatku na zasadach określonych w I grupie podatkowej.

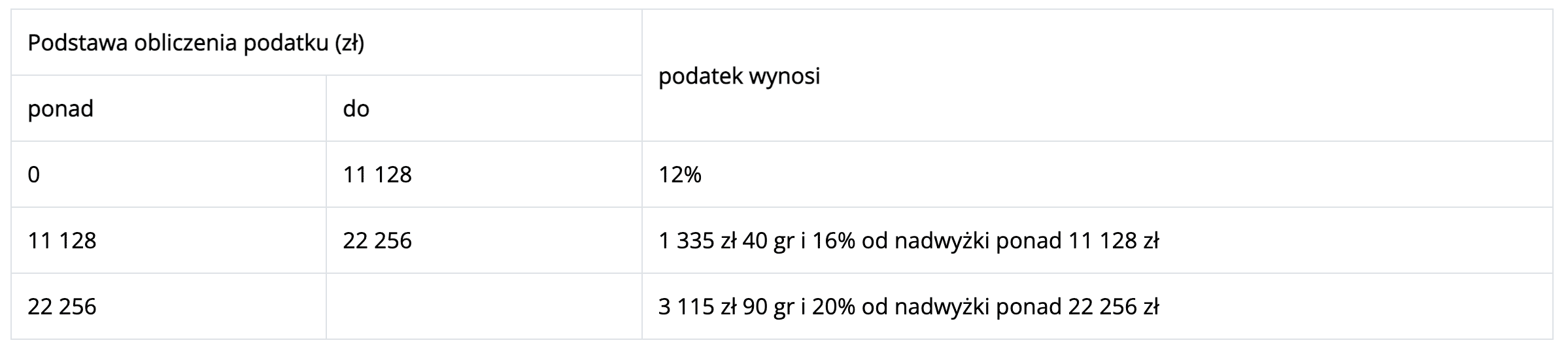

Jak określana jest skala podatkowa?

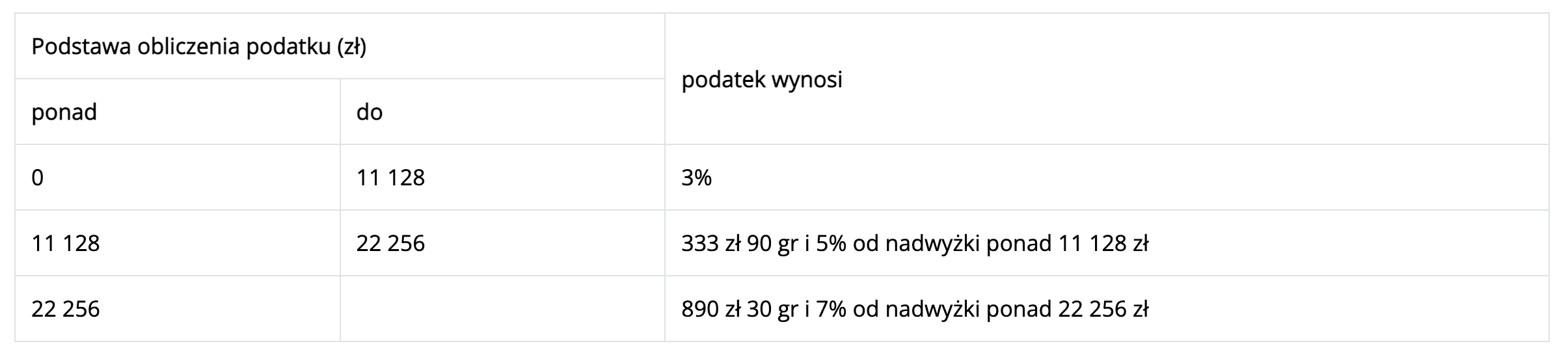

1. Dla nabywców zaliczonych do I grupy podatkowej, jeśli kwota nadwyżki ponad kwotę wolną wynosi (w zł)

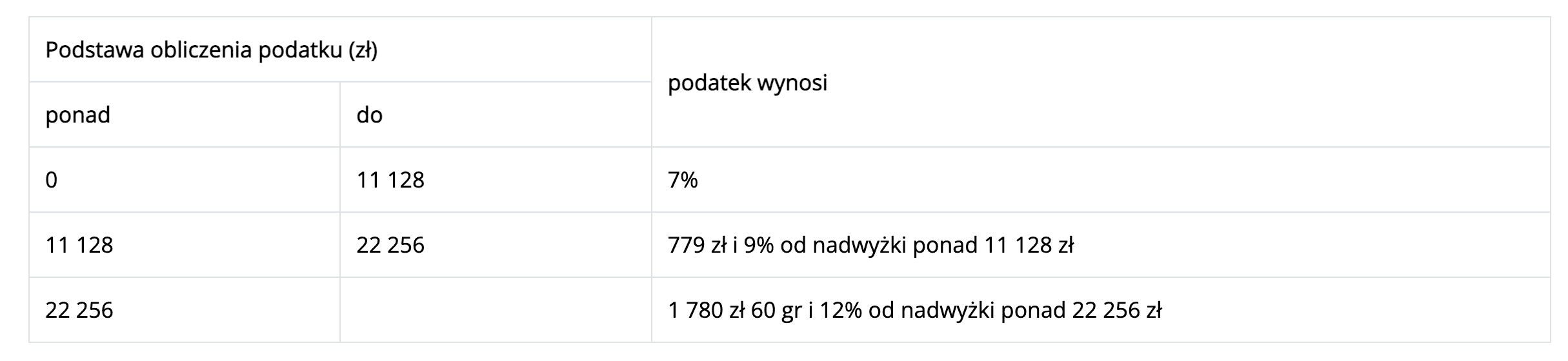

2. Dla nabywców zaliczonych do II grupy podatkowej, jeśli kwota nadwyżki ponad kwotę wolną wynosi (w zł)

3. Dla nabywców zaliczonych do III grupy podatkowej, w przypadku gdy kwota nadwyżki ponad kwotę wolną wynosi (w zł)

Źródło tabeli: podatki.gov.pl.