Robodoradca powie, w co zainwestować, ale nie za darmo. Nowe rozwiązanie, również dla emerytów

Złoty Portfel to rozwiązanie, które zaprezentowała ostatnio na giełdzie Papierów Wartościowych w Warszawie firma Finax wraz z BETA TFI. Jaka idea przyświecała twórcom? Stworzyć narzędzie, które zachęci do inwestowania w polskie i zagraniczne aktywa, unikając — w przypadku zagranicznych — ryzyka walutowego. Kto będzie mógł stawiać pierwsze kroki na ścieżce do inwestowania? I czy jego porady, czyli selekcjonowanie aktywów, w które warto zainwestować kapitał, faktycznie będą pomocne?

Czym charakteryzuje się Złoty Portfel?

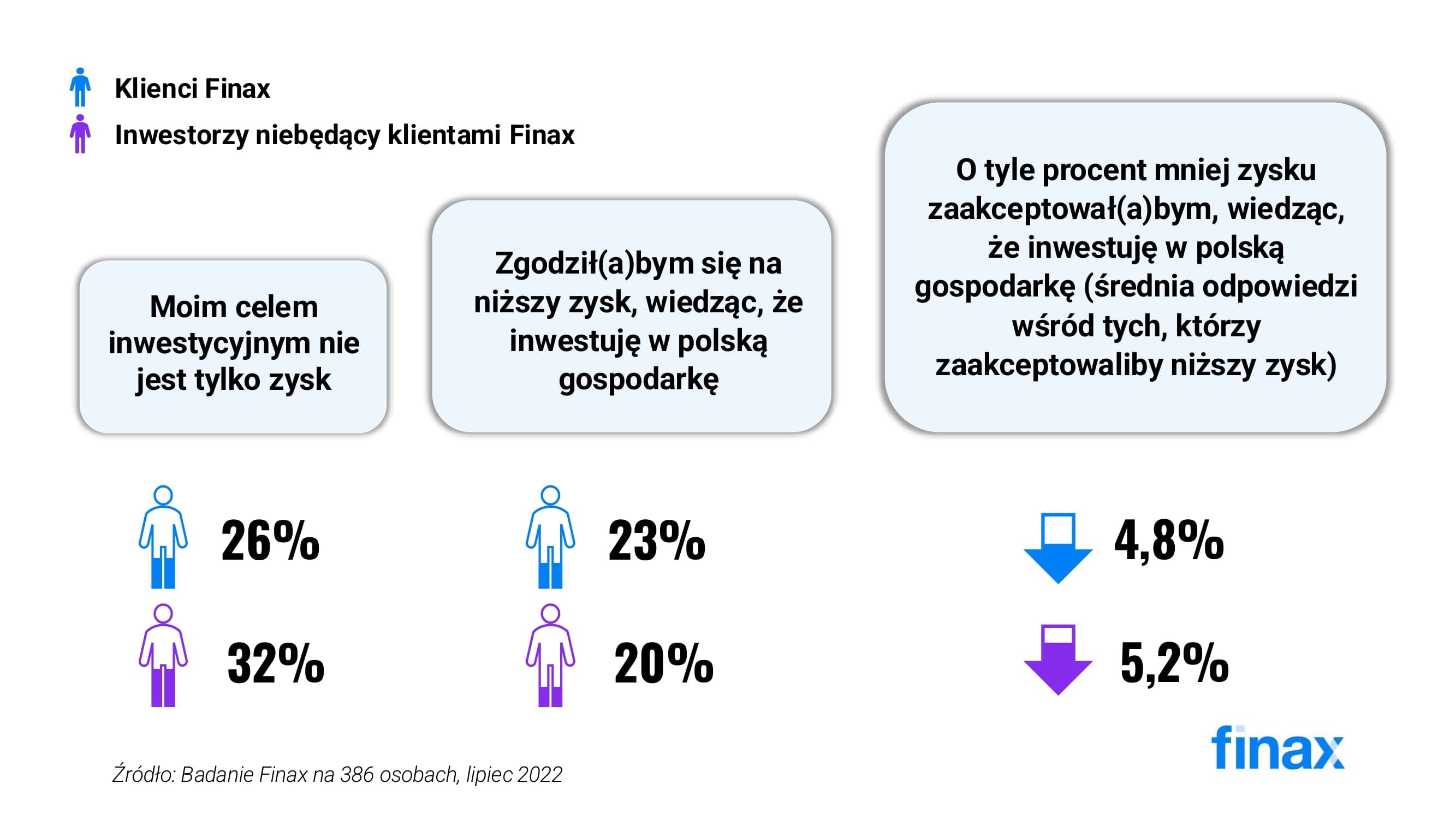

Badania przeprowadzone przez Finax dowodzą, że Polscy inwestorzy chętniej inwestują w polskie aktywa, unikając tym samym ryzyka walutowego. Co piąty jest w stanie zaakceptować mniejszy — o blisko 5 proc. — zysk w przypadku inwestowania w polskim systemie ekonomicznym.

Dane uzyskane w toku badania firma Finax wykorzystała do stworzenia rozwiązania skoncentrowanego na polskich spółkach i instrumentach finansowych. Mowa o Złotym Portfelu, narzędziu opartym na ETF-ach na spółki notowane na Giełdzie Papierów Wartościowych w Warszawie (GPW), polskie obligacje skarbowe oraz zabezpieczony walutowo indeks S&P 500 w Stanach Zjednoczonych. Nazywany również robodoradcą, ma radzić w zakresie prostego inwestowania pasywnego w gotowe portfele akcji i obligacji. Pomaga wybrać cel inwestycyjny i określa dopuszczalny poziom ryzyka.

Inflacja rośnie, ale jedna rzecz tanieje. GUS odsłania karty: nowe dane za wrzesień Korea Południowa zbroi się w Polsce. Takiej umowy jeszcze nie było– Oddajemy w ręce polskich inwestorów nowe narzędzie. Może być z powodzeniem wykorzystywane zarówno przez tych, którzy chcą inwestować krótkoterminowo, jak i tych, którzy chcą, by część ich długoterminowego kapitału została w Polsce. Złoty Portfel jest dostępny w czterech wariantach o różnym poziomie ryzyka. Nasz algorytm, na podstawie preferencje inwestora, automatycznie rekomenduje ten najbardziej dla niego odpowiedni – mówi Juraj Hrbaty, prezes i założyciel Finax.

O jakich czterech wariantach mowa?

ETF-y stworzone przez BETA ETF, oparte na instrumentach takich jak warszawskie indeksy WIG20, mWIG40, sWIG80, indeks obligacji skarbowych TBSP, GPWB-BWZ oraz amerykański S&P 500, stanowią podstawę czterech wariantów Złotego Portfela. Warianty te, w ramach Złotego Portfela, oferują:

- 0/100 — 0 proc. akcji i 100 proc. obligacji

- 20/80 — 20 proc. akcji i 80 proc. obligacji

- 60/40 — 60 proc. akcji i 40 proc. obligacji

- 100/0 — 100 proc. akcji i 0 proc. obligacji

Inwestor dobiera adekwatny wariant, a reszta — rebalansowanie portfela inwestycyjnego— zostaje po stronie robodoradcy. Ponieważ cechuje go automatyzacja, jego zadaniem jest właściwa alokacja środków inwestycyjnych. Początkujący inwestorzy mogą zacząć działać na mniejszych kwotach, od, chociażby 50 zł, by wpierw wdrożyć się i poznać możliwości i specyfikę inwestowania.

– Złoty Portfel Obligacji proponujemy tym z horyzontem inwestycyjnym do trzech lat. Pozostałe portfele powinniście rozważyć, jeśli możecie zainwestować na dłuższy czas. Co najmniej trzy lata dla portfela 20/80, minimum sześć lat dla 60/40 i co najmniej 10 lat dla portfela złożonego wyłącznie z akcji — informuje Finax.

Na jakie opłaty trzeba się przygotować, w przypadku chęci skorzystania ze Złotego Portfela? Za Złoty Portfel Obligacji trzeba zapłacić 0,5 proc. rocznie (w tym VAT), a za Złoty Portfel z udziałem akcji — 1 proc. + VAT, czyli 1,2 proc. rocznie. Nie jest więc tanio, szczególnie jeśli chodzi o portfel z komponentem akcyjnym, jest to jednak pierwszy instrument tego typu na polskim rynku.

Rozwiązanie stworzone z myślą o emerytach

OPIE — Ogólnoeuropejski Indywidualny Produkt Emerytalny — to dobrowolna forma inwestowania emerytalnego. Dostęp do niej mają wszyscy seniorzy mieszkający na terenie Unii Europejskiej. Jest na bieżąco nadzorowana przez Europejski Urząd Nadzoru Ubezpieczeń i Pracowniczych Programów Emerytalnych (EIOPA). W październiku wcześniejszego roku to właśnie Europejska Emerytura było innowacyjnym produktem, na który licencję na prowadzenie ma właśnie Finax.

Dlaczego jest korzystny dla seniorów? Bo charakteryzuje się niższą opłatą za prowadzenie i nie ma konieczności odprowadzania tzw. podatku Belki, od uzyskanego dochodu. Jak podaje Finax, z oferowanego przez niego OPIE skorzystało ponad 5 tys. osób, inwestując w swoją (przyszłą) emeryturę blisko 20 mln euro.