Za przekazanie darowizny należy się wdzięczność, czasami podatek. W przeciwnym razie darowizna może zostać cofnięta

Każdy lubi otrzymywać, czasem też dawać, prezenty. W przypadku rzeczy o większej wartości, takich jak mieszkanie czy samochód, może to być darowizna, czyli czynność regulowana prawnie i opodatkowana.

W ramach darowizny, jak precyzują zapisy ustawy Kodeks cywilny, darczyńca zobowiązuje się do bezpłatnego świadczenia na rzecz obdarowanego kosztem swego majątku osobistego. Opisujące tą czynność oświadczenie darczyńcy powinno być złożone w formie aktu notarialnego. Jednak umowa darowizny zawarta bez zachowania formy prawnej także staje się ważna, o ile tylko świadczenie rzeczywiście zostało wypełnione.

Prezent dorozumiany

Możliwe jest zatem zawarcie umowy darowizny w dowolnej formie prawnej, a nawet w sposób tzw. dorozumiany, czyli nie mający nawet formy werbalnej, poprzez tzw. zachowania pozajęzykowe, które w sposób oczywisty ujawniały wolę stron. Warunkiem jest wykonanie umowy.

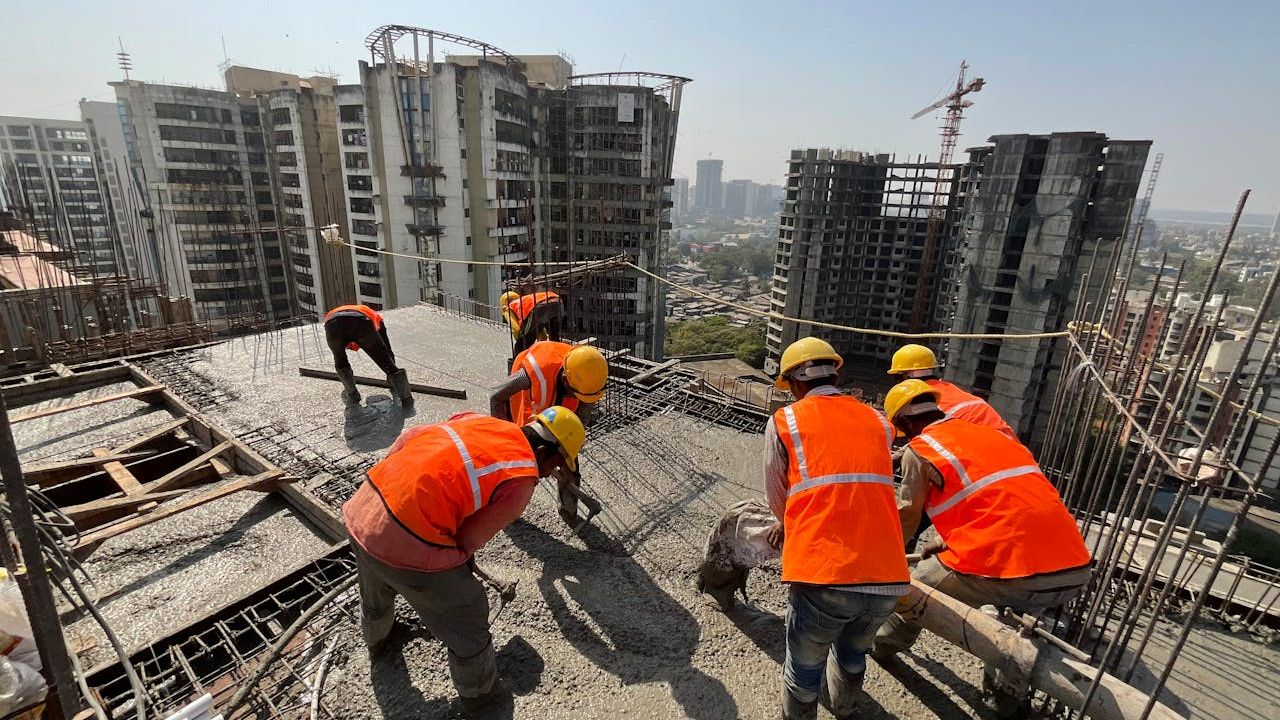

Niektóre darowizny jednak wymagają szczególnej formy aktu notarialnego. Tak jest na przykład w przypadku przeniesienia własności nieruchomości: mieszkania, domu czy ziemi. Po stronie obdarowanego darowizna rodzi pewne zobowiązania wobec darczyńcy – za przeniesienie własności należy mu się wdzięczność.

W innym wypadku darczyńca może odwołać nawet już wykonaną darowiznę, jeżeli obdarowany względem niego dopuścił się, jak stanowi Kodeks cywilny, „rażącej niewdzięczności”.

Mieszkanie z fiskusem

Darowizna większej wartości podlega opodatkowaniu. Od takiej daniny na rzecz fiskusa zwolnione jest nabycie własności poprzez darowiznę rzeczy lub praw majątkowych jedynie przez małżonka, zstępnych, wstępnych, pasierba, rodzeństwo, ojczyma i macochę (jeżeli tylko zgłoszą oni nabycie własności właściwemu naczelnikowi urzędu skarbowego w ciągu sześciu miesięcy od dnia powstania tego obowiązku).

Pozostałe osoby muszą zapłacić podatek od darowizny, którego wysokość zależy od stopnia pokrewieństwa wobec darczyńcy i wartości takiego prezentu. Okazję do zasilenia Skarbu Państwa fiskus znajduje także w takiej sytuacji.

Darowanie pieniędzy

Przedmiotem darowizny bywają także tzw. prawa majątkowe, czyli środki pieniężne w określonej walucie, samochód czy też na przykład prawa autorskie do książki albo programu komputerowego. Jak podkreśla Sąd Najwyższy w swoim orzecznictwie darowizna musi stanowić „przesunięcie majątkowe” z majątku darczyńcy do majątku obdarowanego prowadzące do zwiększenia aktywów lub zmniejszenia pasywów po stronie obdarowanego”.

W przypadku darowizny w postaci środków pieniężnych warto zadbać, jak radzą doradcy podatkowi, o odpowiednie udokumentowanie takiej operacji, co pozwoli uniknąć kłopotów w przypadku ewentualnych kontaktów z fiskusem. Najlepiej, gdy darowizna pieniężna odbywa się poprzez przelew bankowy. W takiej sytuacji dowodem będzie potwierdzenie wykonania takiej operacji z jasno określonym nadawcą, oraz odbiorcą w formie papierowej, lub cyfrowej.

Konieczny podatek

Jednak darowizna dopiero wtedy osiąga swój cel, gdy obdarowany złoży oświadczenie o jej przyjęciu. Tego rodzaju świadczenie musi mieć charakter całkowicie nie odpłatny, nie może wiązać się ani ze świadczeniem pieniężnym, ani w jakiejkolwiek innej formie na przykład pracy na rzecz darczyńcy, czy wykonania jakiegokolwiek zadania. Ale może być obciążona tzw. poleceniem. Jej wykonanie darczyńca uzależnione jest wtedy na przykład od udzielenia pomocy rodzinnej.

W razie otrzymania darowizny o wyższej wartości niż określona w kwocie wolnej od należności podatkowej, gdy świadczenie zostało wykonane od osoby nienależącej do zerowej grupy podatkowej fakt otrzymania darowizny trzeba zgłosić w ciągu miesiąca do Urzędu Skarbowego oraz uregulować podatek.

Osoby pragnące skorzystać ze zwolnienia z podatku od spadków i darowizn, muszą skorzystać z formularza SD-Z2, który trzeba złożyć we właściwym urzędzie skarbowym w formie tradycyjnej, papierowej, albo online. Czynność taką należy przeprowadzić w ciągu pół roku (sześciu miesięcy) od dnia powstania obowiązku podatkowego, a więc otrzymania darowizny. Przekroczenie tego terminu wiąże się z koniecznością zapłaty podatku w pełnej wysokości. Jeśli natomiast fakt otrzymania darowizny zostanie ujawniony w wyniku kontroli skarbowej, stawka podatku może wynieść nawet 20 proc. wartości nabytego tą drogą majątku.

Przyjmowanie prezentów jest zawsze przyjemne. Trzeba jednak pamiętać, że w niektórych przypadkach fiskus znajdzie sposobność, żeby upomnieć się o swoje.