Banki drastycznie podnoszą ceny swoich usług. Będziemy płacić znacznie więcej

Banki zmuszone podnosić opłaty?

Radykalna obniżka stóp procentowych przez RPP ucieszyła kredytobiorców, zasmuciła natomiast banki, które zmuszone są ratować swoją kondycję finansową podnosząc ceny swoich usług. Z przywołanych przez portal Business Insider danych Głównego Urzędu Statystycznego wynika, że opłaty w bankach – w stosunku do sytuacji sprzed roku – wzrosły o blisko 40 proc.

- Ostatnia obniżka stóp procentowych bardzo negatywnie wpływa na sytuację finansową banków. Dodatkowo tarcza 4.0 przewiduje wakacje kredytowe, które też nie poprawiają ich kondycji – podkreśla w rozmowie z Business Insider Sławomir Dudek, główny ekonomista Pracodawców RP.

- Banki zmuszone są do działań kompensujących tę sytuacje. Z jednej strony będą zmniejszać koszty, co może skończyć się np. zwolnieniami, ograniczeniem wynagrodzeń lub ograniczaniem usług zewnętrznych. Stracą pracownicy i kooperanci – dodaje.

Inny sposób na szukanie oszczędności to wspomniane podnoszenie opłat za prowadzone usługi, ale według eksperta Pracodawców RP, w warunkach konkurencji działanie to będzie miało swoje granice.

Zdaniem ekonomisty Marcina Mrowca, banki nie będą miały innego wyjścia i będą musiały podnosić opłaty.

- Banki nie mają innego wyjścia - muszą podnosić opłaty, bo to jest jedyne miejsce, gdzie jeszcze mogą szukać dochodów. I nie robią tego "z czystej chciwości" - ale z konieczności utrzymania biznesu – mówi w rozmowie z portalem Mrowiec.

Z kolei główny ekonomista Krajowej Izby Gospodarczej Piotr Soroczyński podkreśla, że wzrost opłat w bankach to pokłosie obserwowanych na rynku tendencji.

- Po pierwsze banki poszukują dodatkowych przychodów w miejsce kurczących się tradycyjnych – tłumaczy Soroczyński.

Ekspert zwraca uwagę, że w sytuacji bardzo niskich stóp procentowych bardzo trudno o wypracowanie rozsądnej skali marży odsetkowej.

- Cena kredytów musi być niska, oprocentowania depozytów zaś nie ma już jak obniżać – wyjaśnia główny ekonomista KIG.

- Obecny poziom możliwej do wypracowania marży odsetkowej jest nawet za niski do pokrycia ryzyka związanego z częścią akcji kredytowej (zwłaszcza kredytów konsumpcyjnych oferowanych klientom o nieco słabszej pozycji finansowej więc i większym prawdopodobieństwie braku spłaty rat) - dodaje.

Soroczyński zwraca również uwagę, że na spadek dochodów banków wpłynęło systematyczne zawężanie prowizji od transakcji kartami płatniczymi. Owe prowizje do niedawna stanowiły bardzo pokaźną kwotę w przychodach banków.

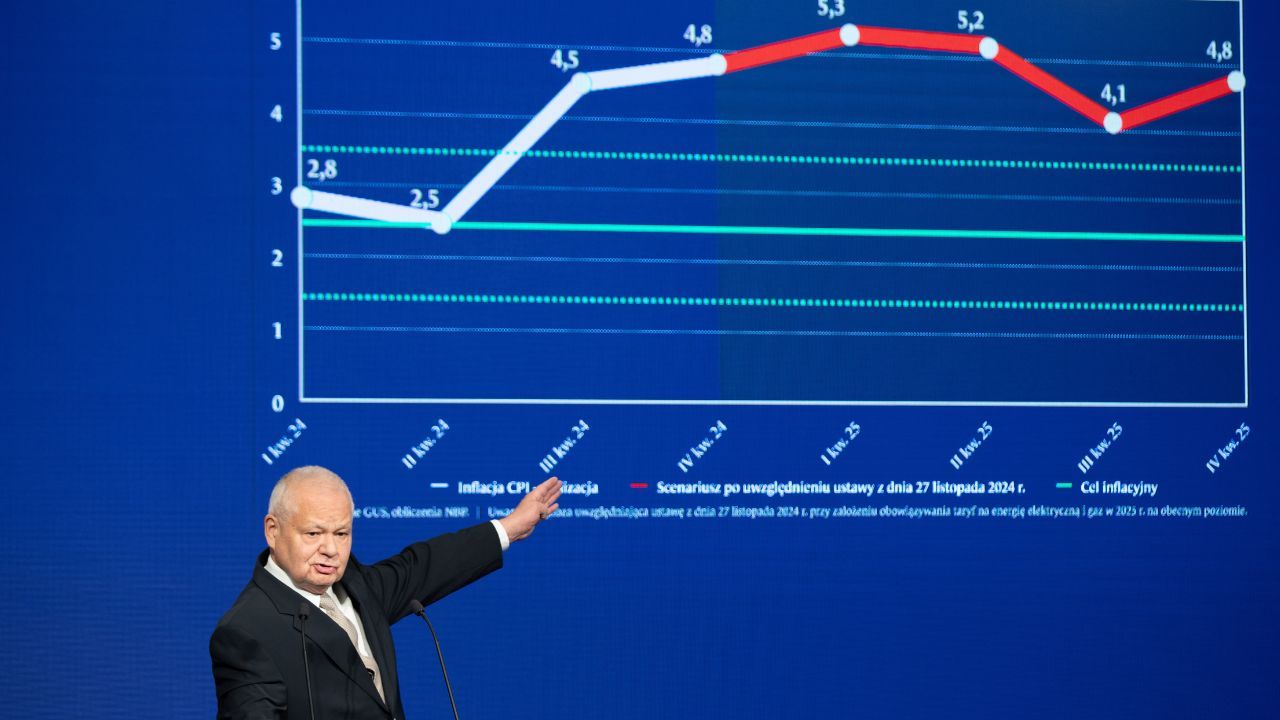

RPP musi zmienić politykę?

Niższe przychody z operacji kartami płatniczymi to – zdaniem eksperta – jeden z powodów tego, że bankom trudno będzie utrzymać prowadzoną do niedawna politykę utrzymywania opłat za rachunki i operacje na preferencyjnie niskich poziomach.

Zdaniem Marcina Mrowca, gdy minie zagrożenie pandemiczne i zmniejszy się presja deflacyjna, RPP powinna rozważyć powrót ze stopą referencyjną do dodatnich poziomów, co pozwoliłoby prowadzić „w miarę klasyczną politykę monetarną”.

- To pozwoliłoby także nieco "złapać oddechu" sektorowi bankowemu - zredukowałoby presję na podwyżki opłat, ale także zmniejszyłoby presję na wzrost ilości gotówki w obiegu – podkreśla ekonomista.

Dotychczasowa ścieżka, czyli niemal zerowe stopy w ocenie eksperta może okazać się ryzykowna dla sektora bankowego.