Jak inwestować małe kwoty? Izabela Kozakiewicz-Frańczak: „Nie musimy być Wilkiem z Wall Street”

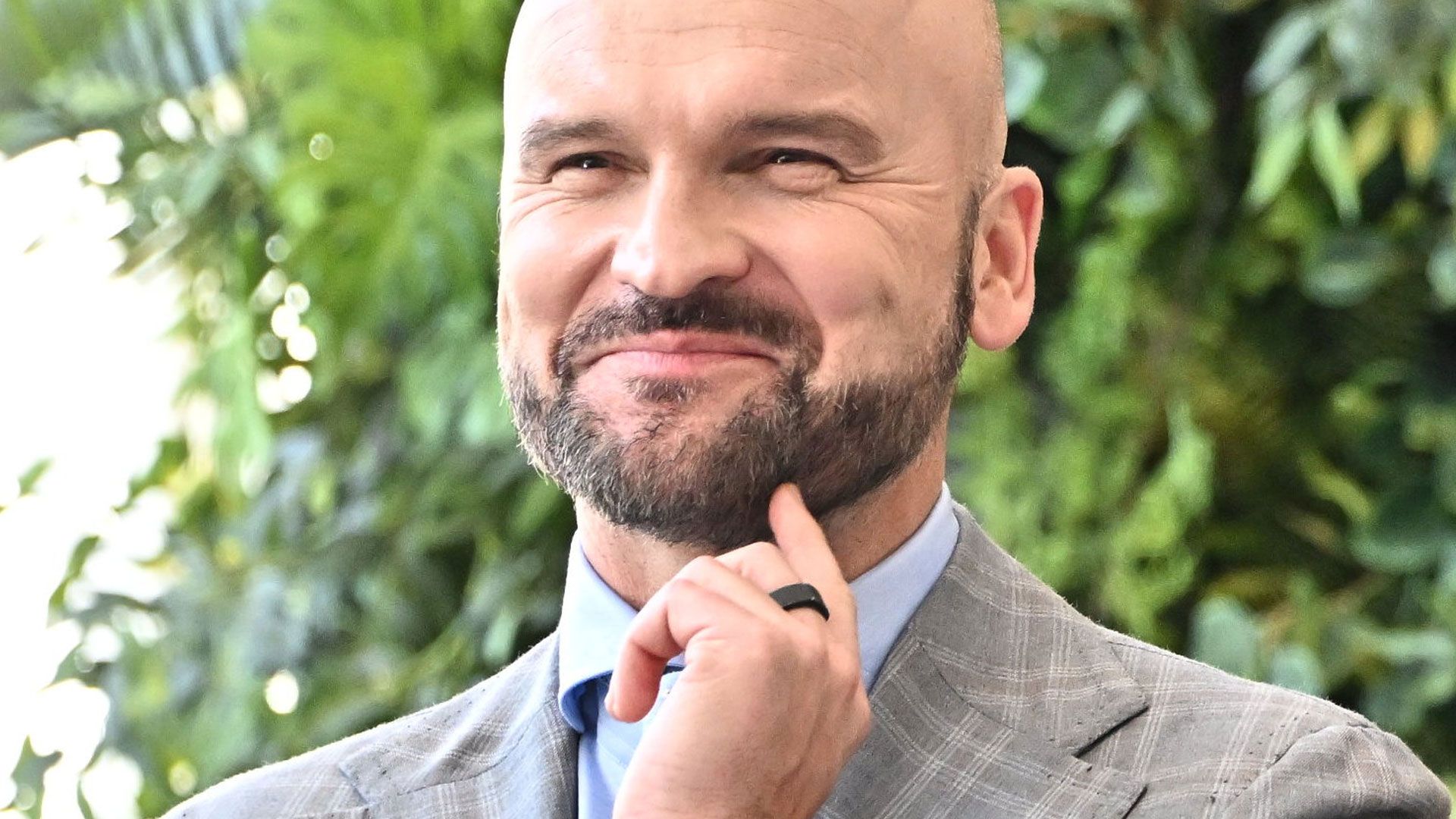

Nie trzeba być — jak w filmach — agresywnym maklerem na rynku kapitałowym. Nie musimy być jak Warren Buffett, guru inwestorów, czy Wilk z Wall Street. Można inwestować pasywnie, korzystając przykładowo z robodoradców — mówiła Izabela Kozakiewicz-Frańczak, prezes Fundacji Trampki na Giełdzie oraz iKsync, pomysłodawczyni Woman Invest i Polak Inwestor w programie Rozmowy BiznesInfo.

Wywiad z Izabelą Kozakiewicz-Frańczak, prezeską Fundacji Trampki na Giełdzie oraz iKsync, pomysłodawczynią Woman Invest i Polak Inwestor

Natalia Ziołkowska: Jakie rady dałabyś osobom, które pragną, aby ich oszczędności w końcu zaczęły pracować?

Izabela Kozakiewicz Frańczak: Przede wszystkim, warto określić cel, dla którego chcemy, aby te pieniądze pracowały. Zanim zdecydujemy, gdzie inwestować? Pomyślmy, na co oszczędzamy? Nowy dom, wakacje czy inne cele. Definiując cel, możemy dostosować nasze inwestycje do poziomu ryzyka, który jesteśmy w stanie zaakceptować. Na przykład, jeśli planujemy budowę domu w określonym horyzoncie czasowym, warto rozważyć inwestycje w mniej ryzykowne klasy aktywów.

A jak tę przygodę z inwestowaniem zacząć? Mamy cel, co dalej?

Najpierw warto założyć konto w domu maklerskim lub banku, aby zapoznać się z platformami giełdowymi. Możemy nawet rozporządzać niewielkimi kwotami, inwestując w obligacje czy akcje. Warto również edukować się poprzez książki, kursy czy podcasty. Przy czym pojawia się tutaj, ale! Zawsze należy sprawdzać wiarygodność osób, które te materiały przygotowują. Osobiście polecam Girls Money Club Doroty Sierakowskiej, z którą wspólnie tworzyłam Women Invest. Zainteresowani znajdą tam dawkę przystępnej wiedzy — podaną prostym językiem — dzięki której zbudują swój portfel inwestycyjny.

Co sądzisz o profilach w mediach społecznościowych, które promują inwestycje w kryptowaluty?

Trzeba mieć oczy szeroko otwarte. Często osoby, które promują takie inwestycje, nie mają odpowiedniego doświadczenia. Inwestowanie w kryptowaluty wiąże się z dużym ryzykiem, więc jeśli naszym celem jest — na przykład — budowa domu, to nie jest odpowiednia klasa aktywów. Warto korzystać z instytucji, które podlegają nadzorowi Komisji Nadzoru Finansowego.

Badania wskazują, że 60 proc. Polaków nie ma podstawowej wiedzy finansowej. Migają się od zagłębiania tematyki instrumentów finansowych. A samo słowo inwestowanie, brzmi skomplikowanie. Czy faktycznie takie jest?

Inwestowanie skomplikowane nie jest. I nie trzeba być — jak w filmach — agresywnym maklerem na rynku kapitałowym. Nie musimy być jak Warren Buffett, guru inwestorów, czy Wilk z Wall Street. Można inwestować pasywnie, korzystając, przykładowo z robodoradców. Najważniejszym sprzymierzeńcem inwestora nie jest wiedza, a czas. Długoterminowe inwestowanie w amerykańskie indeksy — zaznaczam, że nie jest to rekomendacja — pokazuje, że w ciągu ostatnich 30-40 lat akcje te stale rosły. Lokujemy tam swój kapitał, gdy wierzymy w amerykańską gospodarkę.

Jak zaczęła się Twoja przygoda z inwestowaniem?

Już w 6-7 klasie podstawówki w wypracowaniu napisałam, że chcę zostać ekonomistką. Śmiesznie, bo dowiedziałam się o tym, gdy wypracowanie znalazła moja mama — około 2 lata temu. Zasadniczo, nie wiem skąd mi to przyszło do głowy. Podejrzewam, że miała na to wpływ obserwacja mojego ojca, który zajmował się prowadzeniem własnych firm. Zawsze leżała u nas gazeta z informacjami o cenach indeksów. Potem poszłam na studia na wydziale nauk ekonomicznych Uniwersytetu Warszawskiego i od tamtej pory kontynuuję tę pasję.

W 2022 roku założyłaś projekt edukacyjny „Trampki na giełdzie”, który objął już blisko 1000 osób. Jaką wiedzę aktualnie mają najmłodsi na temat instrumentów finansowych i inwestowania? I do dzieci, w jakim wieku jest skierowany ten projekt?

Od 7 do 18 lat. Chociaż zaczynamy także pracować ze studentami i rodzicami. Ku naszemu zdziwieniu, młodsze dzieci mają — jak na swój wiek — całkiem sporą wiedzę na temat finansów. Wiedzą, że pieniądze nie biorą się z bankomatu. Rozumieją, czym jest akcja czy giełda. Potrafią opisać, że akcje to kawałek firmy, a ich wartość rośnie, gdy np. sklep sprzedaje więcej cukierków.

Umiejętność zarządzania finansami kształtuje się już w młodym wieku, zwłaszcza w okresie 7-9 lat, kiedy dzieci zaczynają podejmować pierwsze decyzje dotyczące wydatków, jak np. wyprawka szkolna. Ważne, aby dzieci rozumiały różnicę między zachcianką a potrzebą, co jest kluczowe w dorosłym życiu.

Dzieci również obserwują swoich rodziców i powielają ich wzorce. A nazwa — „Trampki na giełdzie” — do czego nawiązuje? Skąd pomysł?

Nazwa powstała, gdy byłam na konferencji na giełdzie papierów wartościowych. Wszyscy byli elegancko ubrani, a jeden młody chłopak miał na sobie trampki. Pomyślałam wtedy, że to dobry symbol. Giełda powinna być bardziej dostępna dla młodych ludzi. Chciałam, żeby stała się bardziej ludzka i przystępna.

Kojarzy się też z jakiegoś powodu. Młodym zazwyczaj doskwierają braki finansów w portfelach. Powiedz, w co ewentualnie inwestują ci, którym udało się już pierwsze pieniądze zarobić?

Na naszych warsztatach, gdy pytamy, w co można inwestować, w 99 proc. przypadków wymieniają kryptowaluty. W top trzy. Jednak gdy zapytasz, w co oni by zainwestowali, ich odpowiedzi są już bardziej bezpieczne. Wybierają mniej ryzykowne inwestycje, takie jak kruszce, na przykład złoto czy srebro. Ewentualnie wybierają jeszcze obligacje. Ale zdają sobie sprawę z wagi pieniądza, więc nie rzucają się na głęboką wodę.

Czy w polskim szkolnictwie brakuje edukacji finansowej?

Zdecydowanie. Mimo że zajęcia z biznesu i zarządzania w liceach są, to ich program nie jest wystarczające. Uważam, że edukacja finansowa powinna zostać włączona do edukacji wczesnoszkolnej. Dzieci w klasach 1-3 fantastycznie chłoną historię pieniądza. Wystarczy pokazać worek soli i powiedzieć, że kiedyś płacono solą — będą zafascynowane. A dlaczego to właściwy wiek? Bo zaczynają już swoją decyzyjność w sklepie. Kupując słodycze — zachcianki — zaczynają już zarządzać budżetem osobistym. I właśnie te codzienne decyzje zakupowe rzutują na gospodarowanie finansami w dorosłym życiu.

A kieszonkowe? To dobra ścieżka do nauki dysponowania pieniędzmi?

Podejście do kieszonkowego powinno być przemyślane. W „Trampkach” dyskutowaliśmy, że jest to rodzaj socjalu, który dziecko dostaje bez wysiłku. Ale jeżeli już decydujemy się na kieszonkowe, musimy dać dziecku swobodę w zarządzaniu tymi pieniędzmi. I wtedy może się pojawić obawa, że wyda wszystko co dostanie. Dlatego osobiście jestem zwolenniczką rozmowy na temat wydatków zamiast regularnego przydzielania pieniędzy.

Warto wspólnie zastanawiać się, co naprawdę jest potrzebne, a co jest tylko zachcianką. Moje doświadczenie jako matki trójki dzieci pokazuje, jak ważne są te rozmowy w kształtowaniu umiejętności finansowych dzieci.

Z badania Stowarzyszenia Inwestorów Indywidualnych wynika, że niecałe 10 proc. kobiet znajduje się na parkiecie giełdowym. Jesteś współautorką inicjatywy Women Invest. Jakie działania należałoby podjąć, żeby inwestorek przybyło?

Rzeczywiście, kobiet na rynku kapitałowym jest mało. Nasza inicjatywa Woman Invest ma na celu nie tylko aktywizację kobiet, ale także edukację finansową, ponieważ kobiety żyją dłużej, a często mają mniej doświadczenia zawodowego. Kluczowe jest, by od najmłodszych lat promować aktywność zawodową i świadomość finansową, by były gotowe na różne życiowe wyzwania.

Badania pokazują również, że wiele kobiet ma mniejsze poczucie własnej wartości w kwestii inwestowania. Musimy pracować nad tym przekonaniem, że aby inwestować, trzeba mieć dużo pieniędzy. Kluczem jest rozpoczęcie inwestowania małymi krokami, np. poprzez kursy online czy podcasty. Nie należy wrzucać oszczędności życia w daną klasę aktywów.

Jakie są kluczowe zasady w zarządzaniu finansami osobistymi?

Najważniejsza zasada to: wydawaj mniej, niż zarabiasz. Ważne jest, aby wydawać świadomie, tworząc poduszkę finansową. Dzięki temu możemy później inwestować i budować nawyki inwestycyjne.

Od jakiej kwoty można zacząć inwestować?

Nawet od kilkuset złotych. To pozwala na zakup jednostek akcyjnych czy obligacji. Zamiast wydawać na nowe rzeczy, warto pomyśleć o inwestycji, która przyniesie radość w przyszłości.