Zwolnienie przy sprzedaży gruntów rolnych na gruncie PIT

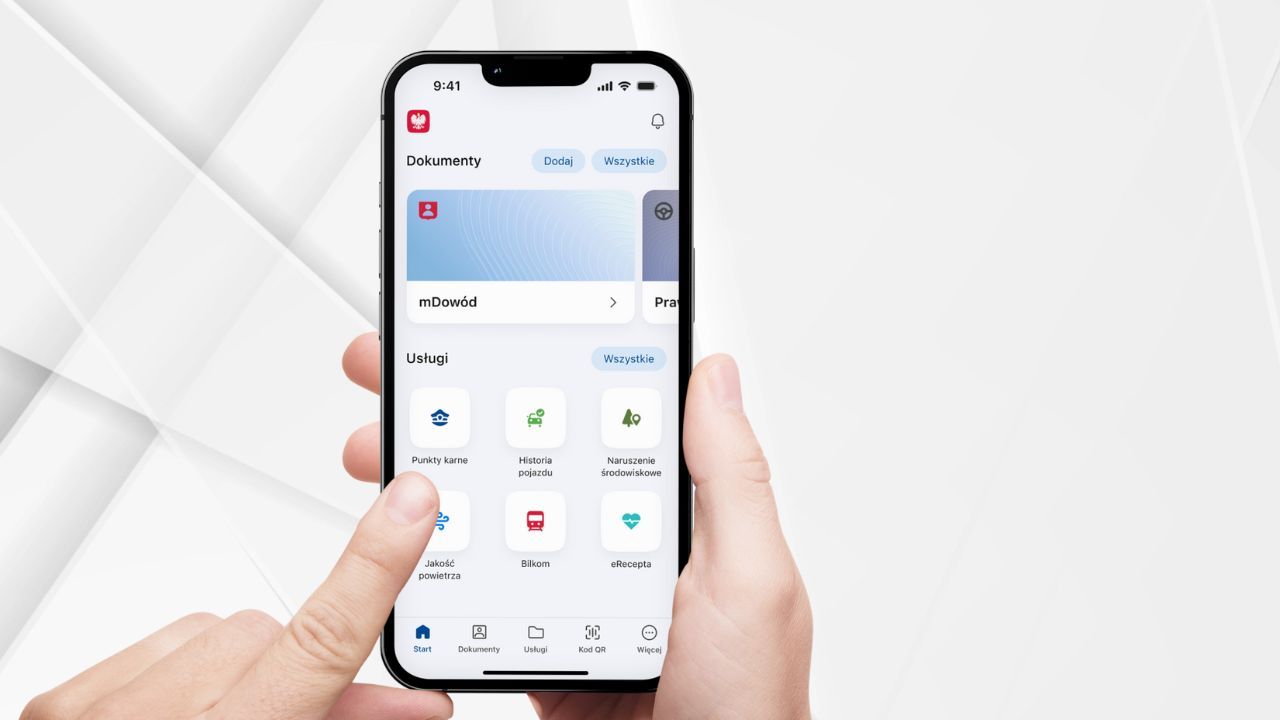

Wielu z nas miało okazję kupować bądź sprzedawać nieruchomości. W styczniu 2020 roku miały miejsce pewne zmiany, które znacznie uprościły życie tym rolnikom, którzy postanowili sprzedać swoje ziemie czy udziały w nich. Co trzeba o tym wiedzieć?

Podstawa prawna

Wszelkie formalne zagadnienia związane z podatkiem PIT reguluje ustawa o tymże. Nie inaczej jest, jeśli chodzi o sprzedaż gruntów rolnych i aby dobrze zrozumieć zagadnienie, zajrzyjmy do tekstu źródłowego, co na temat zwolnień od podatku mówi 21 ust. 1 pkt 28 ustawy o PIT:

Art. 21 ust. 1 Wolne od podatku dochodowego są:

(…)

28. przychody uzyskane z odpłatnego zbycia nieruchomości, ich części lub udziału w nieruchomościach, wchodzących w skład gospodarstwa rolnego; zwolnienie nie dotyczy przychodu uzyskanego z odpłatnego zbycia gruntów, które w związku z tym odpłatnym zbyciem utraciły charakter rolny;

Co oznacza, że o ile grunt zachował swój rolny charakter – wówczas przychód uzyskany z jego sprzedaży nie podlega opodatkowaniu i nie trzeba umieszczać go w deklaracji PIT jako źródło przychodu. Jeśli nieruchomość czy grunty miały zmienić charakter – wówczas nie można nie uwzględnić ich w deklaracji podatkowej. Istotnym elementem wpływającym na zwolnienie z konieczności rozliczenia przychodu w deklaracji rocznej jest wymóg tego, by nieruchomość w momencie sprzedaży stanowiła skład gospodarstwa rolnego.

Gospodarstwo rolne

Zapis o wchodzeniu w skład gospodarstwa rolnego, gruntów lub nieruchomości jest całkowicie kluczowy w kwestii rozważania, czy rolnik jest czy nie jest zobowiązany do umieszczenia przychodu w deklaracji PIT za dany rok. Czym zatem jest gospodarstwo rolne w myśl prawa podatkowego? Tu z pomocą przychodzi art. 2 ust. 4 wspomnianej już ustawy o PIT, który stanowi, co następuje:

Ilekroć w ustawie jest mowa o gospodarstwie rolnym, oznacza to gospodarstwo rolne w rozumieniu przepisów ustawy o podatku rolnym.

Co z kolei odsyła nas do Art. 2 ust. 1 ustawy o podatku rolnym, który stanowi:

Za gospodarstwo rolne uważa się obszar gruntów, o których mowa w art. 1, o łącznej powierzchni przekraczającej 1 ha lub 1 ha przeliczeniowy, stanowiących własność lub znajdujących się w posiadaniu osoby fizycznej, osoby prawnej albo jednostki organizacyjnej, w tym spółki, nieposiadającej osobowości prawnej.

Utrata charakteru rolnego

Jak już zostało wspominane – utrata charakteru rolnego gruntu wpływa na możliwość nieuwzględniania go w deklaracji rocznej. W tym przypadku duże znaczenie, jeśli chodzi o kwestię odrolnienia gruntów, mają casusy, które prowadzone były przez Naczelny Sąd Administracyjny a dotyczą przede wszystkim ustalenia, czy sprzedający był świadom zamiaru odrolnienia ziemi przez nabywcę gruntu. Jako że ustawa sama w sobie nie precyzuje tego, jak należy rozumieć pojęcie utraty rolnego charakteru działki, konieczne jest posiłkowanie się interpretacją poszczególnych spraw prowadzonych przez NSA , czy pismem Dyrektora Krajowej Informacji skarbowej z 20.02.2018r. nr 0115-KDIT2-1.4011.359.2017.2.MK

„Dla oceny utraty charakteru rolnego gruntu znaczenie mają okoliczności faktyczne, a nie formalnoprawne związane z charakterem gruntu. Okoliczności te mogą dotyczyć zarówno podatnika, jak i nabywcy, którego zakres działalności bądź czynności faktyczne podejmowane przez niego przed zawarciem umowy, czy też w związku z zawartą umową, wskazują na to, że kupuje on nieruchomość z zamiarem wykorzystania jej w sposób odbiegający od sposobu wykorzystywania gruntów rolnych. Cel nabycia może wynikać bezpośrednio z aktu notarialnego, statusu nabywcy, jak również z okoliczności związanych z daną transakcją.

Jednocześnie, skoro warunkiem zwolnienia jest, aby „przychód nie został uzyskany ze sprzedaży gruntów, które w związku z tą sprzedażą utraciły charakter rolny” (a contrario – przychód ma zostać uzyskany w związku ze sprzedażą gruntów, które w związku z tą sprzedażą zachowały charakter rolny), podatnik korzystający z omawianego zwolnienia musi mieć wiedzę w zakresie spełnienia analizowanej przesłanki – tj. braku utraty charakteru rolnego gruntów w związku ze sprzedażą. Brak jakiejkolwiek wiedzy zbywającego grunt rolny o zamiarach nabywcy co do faktycznego sposobu wykorzystywania tego gruntu wprost eliminuje możliwość zastosowania przez zbywającego przepisu art. 21 ust. 1 pkt 28 ustawy”.

Z tego pisma wynika, że znajomość zamiaru zakupu i ewentualnej zmiany charakteru gruntów powinna być znana sprzedawcy, co oznacza, że najlepiej, aby zamiar ten był ujęty w akcie notarialnym towarzyszącym sprzedaży.

Bibliografia

https://poradnikprzedsiebiorcy.pl/-zwolnienie-przy-sprzedazy-gruntow-rolnych

https://poradnikprzedsiebiorcy.pl/-skutki-podatkowe-sprzedazy-dzialek-rolnych-warto-wiedziec